요약

- 나는 상당한 시간을 버크셔 해서웨이의 연간 서신(1977년부터 2020년까지)을 검토하면서 Warren 경과 Charlie Munger의 배당 투자 철학에 대한 실증적 데이터를 찾는 데 시간을 보냈습니다.

- 놀랍게도 1984년과 2012년 연례 서한에서만 배당금에 대해 깊이나 길이에 대해 논의했습니다. 게다가, 대부분의 연례 서신에는 배당금에 대한 주제조차 거의 언급되지 않습니다.

분명히 말씀드리자면 저는 워렌 버핏 경의 열렬한 팬입니다. 그의 56년 경력(그리고 계산)은 완전히 놀랍고 그는 틀림없이 역사상 가장 위대한 자본 배분자입니다. 예, 워렌의 기록을 능가한 록스타 헤지 펀드 매니저가 몇 명 있습니다. 비록 5년에서 10년이라는 짧은 기간 동안이지만 누구도 장수에 가깝거나 주주를 복리화한 사람은 없습니다. 너무 자본. 팬이 되지 않는 것은 어렵다.

미국 국내외에서 Warren Buffett의 강력한 추종자, 그의 대중적인 매력, 그러한 성공에 직면한 겸손을 감안할 때 금융 미디어는 그의 외투를 타는 것을 좋아합니다. 슬프게도, 버핏 방식에 대해 논의한다고 주장하는 기사를 읽는 것은 너무나 흔한 일입니다. 나는 누구나 쉽게 그를 모방할 수 있다고 주장하는 피상적인 설명을 너무 자주 읽지만, 너무 자주 이 기사는 기껏해야 그를 잘못 인용하고, 최악의 경우 그의 성공의 기원을 잘못 해석합니다.

버핏 방식에 대한 가장 큰 오해 중 하나는 그의 뛰어난 성공을 배당 투자(높은 수익률 배당주, REITs( VNQ ) 및 적어도 단기적으로는 소득 전망이 매력적으로 보이는 기타 증권) 덕분이라고 생각 하는 것입니다. .

기록을 바로 세우기 위해 시간을 내어 Berkshire Hathaway (NYSE: BRK.A ) (NYSE: BRK.B )의 1977 년부터 2020년까지의 연례 편지 보관소를 검토 하고 각 항목에 배당이라는 단어가 쓰여질 때마다 분리했습니다. 그 44년의 시간 동안 다시 편지. 보라, 실제로 시간을 보낸다면 1984년과 2012년 연례 서한에서만 적어도 깊이와 길이에 관계없이 배당에 관한 버크셔의 철학을 논의한다는 것을 알게 될 것입니다. 더욱이, 배당금에 대한 주제는 배당금 소득 보고 또는 배당금을 포함한 S&P 500의 평균 수익률에 대한 접선적인 언급 외에는 이 연례 서신 전체에서 거의 언급되지 않습니다.

다시 말해, 이 56년 동안 S&P 500에 비해 버크셔의 성공과 놀라운 성과가 높은 배당금, REIT 또는 현재 수익률이 높은 기타 증권을 수용하는 것과 관련이 있다는 경험적 증거는 거의 없습니다. 반대로 사람들이 배당에 관한 Warren의 모든 논평을 실제로 검토하는 데 시간을 할애한다면 44년 동안 연례 서한을 발행하는 동안 이러한 포트폴리오 회사가 잉여 현금 흐름을 재투자하는 것을 크게 선호할 것이 분명합니다. 자산에 대한 위험 조정 수익률과 자본 수익률이 가장 높으며, 이는 항상 버크셔의 자본 비용보다 훨씬 높은 버크셔 산하의 비즈니스입니다. 즉, 아인슈타인의 세계 8대 불가사의는,

Berkshire Hathaway가 수십억 달러의 배당 소득을 얻었다는 사실은 그렇게 생성한 수많은 멋진 Blue Chip 회사에서 많은 비율의 소유권(및 수십 년 동안 이러한 주식을 소유한 후 예외적으로 낮은 비용 기반)의 기능(또는 부산물)에 가깝습니다. 수명 주기의 이 단계에서 순전히 규모와 느린 유기적 성장률을 감안할 때 많은 잉여 현금 흐름, 자본 재투자 기회가 제한되어 있으므로 분기별 배당금을 지불하는 것이 자본을 주주들에게 되돌려주는 유일한 책임 있는 방법이었습니다.

즉, 버핏과 멍거를 4대 기업(코카콜라( KO ), 아메리칸 익스프레스( AXP ), IBM ), 웰스파고( WFC )로 끌어들인 것은) (버크셔는 더 이상 IBM을 소유하지 않고 WFC에 대한 지분을 줄였습니다) 자본 메트릭스에 대한 탁월한 수익, 강력한 비즈니스 해자 및 유능한 관리 팀이었습니다. 다시 말하지만, 그들이 배당금을 지급했다는 사실이 엄청난 자본 이득을 얻은 주된 동인이 아니라 오히려 Warren과 Charlie는 필요한 내부 수익률 장애물을 훨씬 초과하여 많은 잉여 현금 흐름을 생성하는 놀라운 비즈니스를 식별했습니다. 운전자본이 필요하기 때문에 배당금만이 그 자본을 주주들에게 되돌려줄 수 있는 유일한 방법이었습니다. 즉, 그의 작업을 자세히 읽고 그의 사고 과정을 이해한다면 그와 Charlie 모두 회사가 그 자본을 유지하고 대신에 비즈니스에 다시 투자하는 것을 크게 선호했을 것이라는 점을 알아내는 것은 지적인 도약이 아닙니다. 배당금을 지급하는 것,

위 섹션에서 언급했듯이, 적어도 배당의 맥락에서 자본 할당에 대한 Berkshire의 철학을 광범위하게 표현한 유일한 두 개의 연례 서한은 1984년과 2012년 서한에서 발생했습니다.

1984년 연례 서한과 배당금에 대한 논의

Berkshire Hathaway의 1984 Annual Letter에는 배당금에 대한 상당히 광범위한 섹션이 있으며 Warren이 배당금에 관한 자신의 철학을 설명하기 위해 상당한 시간과 정신 체조를 하는 것은 이번이 처음입니다. 그는 제한된 수익에 대해 이야기하고, 배당금의 형태로 제한된 수익을 지급하는 회사는 망각의 운명을 맞게 될 것이라고 명쾌하게 설명합니다. 자본은 운전자본 필요에 필요하고 동종 기업과의 경쟁력을 유지하는 데 필수적이기 때문입니다.

많은 기업, 특히 자산/이익 비율이 높은 기업에서 인플레이션으로 인해 보고된 수입의 일부 또는 전체가 ersatz가 됩니다. ersatz 부분(이러한 수입을 "제한된"이라고 부르자)은 비즈니스가 경제적 지위를 유지하기 위해 배당금으로 분배될 수 없습니다. 이러한 수익이 지급된다면, 비즈니스는 다음 영역 중 하나 이상에서 기반을 잃게 될 것입니다. 단위 판매량을 유지할 수 있는 능력, 장기적인 경쟁 위치, 재무 건전성. 배당성향이 아무리 보수적일지라도 제한된 수익을 지속적으로 분배하는 회사는 자기자본이 달리 주입되지 않는 한 망각될 운명입니다.

출처: Berkshire Hathaway 1984 연례 서한

그러므로 나는 Warren이 바로 위에서 말한 것을 종합한다면 그가 자본 비용을 초과하는 수익률을 내는 고배당 주식의 구매를 지지하지 않을 것이라고 논리적으로 주장할 수 있다고 주장합니다. 다시 말해서, 본질적으로 제한된 수입을 지불하고 수익률 추적자 떼를 끌어들이기 위해 과도한 수익률은 단기적으로는 이러한 수익률이 매력적으로 보일지라도 중기에서 지속할 수 없습니다.

1984년 서신으로 돌아가서 배당금에 대한 다음 섹션은 무제한 수입에 대한 긴 섹션입니다. 여기에서 Warren은 본질적으로 기업이 기업 우산 아래에 여러 자회사 또는 비즈니스를 보유할 수 있으며 무제한 수익은 가장 높은 예상 자기자본 수익률 또는 자산 투자 수익률로 재배치되어야 하며 실적이 저조한 부문은 해당 자본을 모회사에 배당해야 한다고 주장합니다. 최고 실적의 프로젝트 및 비즈니스에만 투자할 수 있습니다. 즉, 실제로는 훨씬 더 어렵고 이것이 항상 발생하지 않는 이유에 대해 기관의 편향이 있으므로 주주 자본을 잘 관리하는 좋은 관리 팀이 필요합니다. 즉, 무제한 수익은 배당금이 없는 경우에만 배당금의 형태로 지급되어야 합니다.

2012년 연례 서한과 배당금에 대한 논의

2012년 연례 서한 에서 Warren은 배당금에 대한 이러한 생각에 대해 주주와 투자 세계 전반에 업데이트하기 위해 24페이지 중 3페이지(19-21페이지)를 할애했습니다. 다시 말하지만, 1984년과 2012년 연례 서한에서만 배당금에 대해 적극적으로 논의합니다.

세 페이지를 합성하여 하이라이트를 공유합니다. 그건 그렇고, 잡초 속으로 들어가는 것을 좋아하는 사람들을 위해, 나는 당신이 이 세 페이지를 스스로 읽을 것을 강력히 권장합니다.

바꾸어 말하면, 무제한 잉여 현금 흐름을 투자할 수 있는 네 곳이 있습니다.

A) Berkshire의 경우 포트폴리오 회사 내에서 비즈니스 또는 기존 비즈니스에 재투자:

수익성 있는 회사는 다양한 방식으로 수익을 배분할 수 있습니다(상호 배타적이지 않음). 회사의 경영진은 먼저 현재 비즈니스에서 제공하는 재투자 가능성을 검토해야 합니다. 즉, 프로젝트를 보다 효율적으로 만들고, 영역을 확장하고, 제품 라인을 확장 및 개선하거나, 그렇지 않으면 경쟁업체와 회사를 분리하는 경제적 해자를 넓히기 위한 프로젝트입니다.

B) 인수:

나는 인수에서 많은 실수를 저질렀고 더 많이 할 것입니다. 그러나 전반적으로 우리의 기록은 만족스럽습니다. 이는 우리가 인수에 사용한 자금이 자사주 매입이나 배당금으로 사용되었을 때보다 오늘날 주주들이 훨씬 더 부유하다는 것을 의미합니다.

그는 또한 Berkshire의 Burlington Northern Santa Fe 인수를 언급합니다.

C) 자신의 주식을 매입하되 장부가(장부가의 최대 120%)에 약간의 프리미엄만 붙입니다.

80¢ 이하의 달러 지폐를 사는 것은 잘못되기 어렵습니다. 우리는 작년 보고서에서 자사주 매입 기준을 설명했으며 기회가 된다면 대량으로 자사주를 매입할 예정이다. 우리는 원래 장부가의 110% 이상을 지불하지 않을 것이라고 말했지만 비현실적이었습니다. 이에 12월 장부가의 약 116%에 대형블록을 사용할 수 있게 된 시점에 한도를 120%로 높였습니다.

D) 배당금을 지급합니다.

1.5페이지에 걸쳐 Warren은 12%를 벌어들이고 외부인이 순자산의 125% 가치로 이 사업의 주식을 사고팔 수 있는 이론적 비즈니스의 훌륭한 예를 제공합니다.

배당 시나리오와 '매도' 시나리오의 두 가지 시나리오가 있습니다.

배당 시나리오에서 연간 수입의 4%가 배당금 형태로 지급되고 비즈니스에서 8%(이 비즈니스가 12%를 소유함을 기억하십시오)를 생성하여 비즈니스에 다시 투자합니다. 두 번째 시나리오에서 대안은 현금 배당을 지급하지 않고 대신 125% 순 가치 평가에서 연간 3.2%의 주식을 '매도'하는 것입니다. 10년이 끝날 무렵, 버핏은 매도 시나리오가 연간 소득의 4%를 배당금으로 사용하는 것보다 3.2%의 '매도' 형태로 더 나은 재무 결과와 더 높은 소득을 제공한다는 것을 수학적으로 증명합니다. 더욱이 그는 12%의 연간 수익률에도 불구하고 영구적으로 순자산의 125%는 낮은 평가이므로 10년 동안 다중 확장의 가능성이 있다는 사실을 암시합니다. 마지막으로 그는 실제 사례를 통해 수학이 어떻게 작동하는지 보여줍니다.

아래 참조:

이 수학 연습을 마치겠습니다. 그리고 치과의사 드릴을 치울 때 당신이 환호하는 소리를 들을 수 있습니다. 제 사례를 사용하여 주주의 정기적인 주식 처분이 자신의 사업에 대한 투자 증가를 수반할 수 있는 방법을 설명합니다. 지난 7년 동안 저는 매년 버크셔 주식의 약 41⁄4%를 기부했습니다. 이 과정을 통해 기존 B주식수 712,497,000주(분할조정)가 528,525,623주로 줄어들었습니다. 분명히 회사의 내 소유 비율이 크게 감소했습니다.

그러나 비즈니스에 대한 나의 투자는 실제로 증가했습니다. 버크셔에 대한 현재 지분의 장부가는 7년 전 보유하고 있던 장부가를 상당히 초과했습니다. (실제 수치는 2005년에 282억 달러, 2012년에 402억 달러입니다.) 다시 말해, 회사 소유권이 실질적으로 감소했음에도 불구하고 지금은 버크셔에서 일할 수 있는 돈이 훨씬 더 많습니다. Berkshire의 본질적인 비즈니스 가치와 회사의 정상적인 수익력 모두에서 내가 차지하는 비중이 2005년보다 훨씬 더 큰 것도 사실입니다. 시간이 지남에 따라 이러한 가치 증가는 비록 결정적으로 불규칙적이긴 하지만 지금처럼 계속될 것으로 기대합니다. 매년 내 주식의 41⁄2% 이상을 기부합니다(최근 특정 재단에 대한 평생 서약을 두 배로 늘렸기 때문에 증가했습니다).

함께 모아서

배당금에 대한 언급을 분리하려는 명시적인 의도와 함께 버크셔의 모든 연례 서신을 스캔하는 데 필요한 시간을 소비하고 이를 종합하고 이 글을 작성하는 데 필요한 시간을 쓰는 목적은 희망적이고 단호하게 설정하는 것이었습니다. Warren Buffett경과 Charlie Munger의 놀라운 성공은 고수익 배당주 또는 REIT에 투자하는 것과 거의 관련이 없다는 기록입니다. 사실, 그들의 성공은 자본을 효율적으로 배분하는 놀라운 능력에서 비롯됩니다. 이것은 본질적으로 강력한 비즈니스 해자, 훌륭한 경영진과 함께 훌륭한 비즈니스에 장기간에 걸쳐 투자하는 것을 의미합니다. 내가 언급했듯이, Berkshire가 수십억 달러의 배당금을 받았다는 사실은 비즈니스 라이프사이클의 이 단계에서 매우 많은 잉여 현금 흐름을 생성하는 비즈니스인 세계적 수준의 블루칩 비즈니스에서 큰 지위(비즈니스의 일부로)를 소유한 부산물일 뿐입니다. 배당금은 주주들에게 효율적으로 자본을 돌려줄 수 있는 유일한 방법입니다. 즉, 단기 수익률이 높은 증권을 사는 것은 버크셔와 버크셔의 성공적인 공식에 완전히 반대되는 것입니다.

마지막으로, 마지막 논리 테스트에서 Warren 경과 Charlie Munger가 1965년부터 2020년까지 S&P 500의 10.2%에 비해 20%의 비율로 자본을 복리화하는 것은 수학적으로 불가능할 것입니다. 또는 REIT 투자자. Warren과 Charlie는 모두 뛰어난 주식 선택자이자 자산 배분자이며 수십 년에 걸친 Berkshire의 장기 이익은 충성스러운 주주와 전 세계 가치 투자자의 존경을 받는 놀라운 부를 창출한 마법의 공식입니다. 그것이 바로 '뷔페 웨이'입니다!

출처: Berkshire Hathaway 2020 연례 레터(1페이지)

부록: 배당금에 대한 문맥상 관련된 연례 서신 논평

또한 철저하게 하기 위해 Berkshire의 1977 - 2020년 연례 편지 아카이브를 검토하는 동안 이러한 관련 인용문을 포함했습니다.

1979년 연례 편지

1964년 9월 30일(귀하의 현 경영진이 책임을 지기 전 회계연도 말)에 Berkshire Hathaway의 주당 장부가는 주당 19.46달러였습니다. 1979년 말에 시가로 보유된 주식의 장부가는 주당 $335.85였습니다. 장부가액의 증가는 연간 복리로 20.5%에 이릅니다. 물론 이 수치는 연간 영업 이익 계산의 평균보다 훨씬 높으며 주주를 위한 전체 결과를 결정할 때 보험 지분 투자의 시세차익의 중요성을 반영합니다.

1981년 연례 편지

발췌 1

채권 소유자에게 의미가 있는 것은 주주에게도 의미가 있습니다. 논리적으로, 역사적으로 높은 자기자본이익률(ROE)이 예상 되는 회사 는 이익의 대부분 또는 전체를 유지해야 주주가 향상된 자본에 대한 프리미엄 수익을 얻을 수 있습니다. 반대로, 기업 자본에 대한 낮은 수익률은 소유자가 더 매력적인 영역으로 자본을 보낼 수 있도록 매우 높은 배당금 지급을 의미합니다.

발췌 2

Corporate America는 배당금 재투자 계획으로 점점 더 눈을 돌리고 있으며 때로는 주주들에게 재투자를 강요하는 할인 계약을 구현하기도 합니다. 다른 회사는 Paul에게 배당금을 지급하기 위해 Peter에게 새로 발행된 주식을 판매합니다. 누군가가 분배된 자본을 대체하겠다고 약속한 경우에만 지급될 수 있는 "배당금"에 주의하십시오.

1984년 연례 편지

발췌:

배당 정책은 종종 주주들에게 보고되지만 거의 설명되지 않습니다. 회사는 "우리의 목표는 수익의 40%에서 50%를 지불하고 최소한 CPI 상승과 동일한 비율로 배당금을 늘리는 것입니다."라고 말할 것입니다. 그뿐입니다. 특정 정책이 기업 소유주에게 가장 적합한 이유에 대한 분석은 제공되지 않습니다. 그러나 자본 할당은 비즈니스 및 투자 관리에 매우 중요합니다. 그렇기 때문에 우리는 관리자와 소유자가 수익을 유보해야 하는 상황과 수익을 분배해야 하는 상황에 대해 열심히 생각해야 한다고 믿습니다.

발췌문 2:

이해해야 할 첫 번째 요점은 모든 수입이 동등하게 창출되지 않는다는 것입니다. 많은 기업, 특히 자산/이익 비율이 높은 기업에서 인플레이션으로 인해 보고된 수입의 일부 또는 전체가 ersatz가 됩니다. ersatz 부분(이러한 수입을 "제한된"이라고 부르자)은 비즈니스가 경제적 지위를 유지하기 위해 배당금으로 분배될 수 없습니다. 이러한 수익이 지급된다면 비즈니스는 다음 영역 중 하나 이상에서 기반을 잃게 될 것입니다. 단위 판매량을 유지할 수 있는 능력, 장기적인 경쟁력 위치, 재무 건전성. 배당성향이 아무리 보수적일지라도 제한된 수익을 지속적으로 분배하는 회사는 자기 자본이 달리 주입되지 않는 한 망각의 운명에 처해 있습니다.

1985년 연례 편지

발췌:

작년 보고서의 격렬하게 낙관적인 메시지를 기억할 수 있습니다. 현재 진행 중인 작업은 거의 없었지만 우리의 경험은 때때로 큰 문제가 발생했다는 것입니다. 이 신중하게 만들어진 기업 전략은 1985년에 결실을 맺었습니다. 이 보고서의 후반부 섹션에서는 (A) Capital Cities/ABC의 주요 직위 인수, (B) Scott & Fetzer 인수, (C) 대규모 , Fireman's Fund의 보험 사업에 장기간 참여, (D) General Foods에서 당사 주식 매각. 한 해 동안 순자산 증가는 6억 1,360만 달러(48.2%)였습니다. Halley's Comet의 방문이 이 백분율 증가와 일치하는 것은 적절합니다. 둘 다 내 평생에 다시는 볼 수 없을 것입니다.지난 21년 동안(즉, 현재 경영진이 인수한 이후) 주당 장부가액의 증가는 $19.46에서 $1643.71로, 매년 복리로 계산하면 23.2%이며, 이 비율은 반복되지 않습니다. 두 가지 요인으로 인해 이 속도에 근접하는 것은 미래에 달성할 수 없습니다. 아마도 일시적인 요인 중 하나는 1964-1984년 기간의 대부분에 걸쳐 지배적이었던 시장에 비해 기회가 거의 없는 주식 시장입니다. 오늘날 우리는 보험 회사 포트폴리오를 위해 구매하기에 상당히 저평가된 주식을 찾을 수 없습니다. 현재 상황은 10여 년 전 어떤 흥정을 할 것인가가 유일한 문제였을 때와 180도 달라졌다.

발췌문 2:

대신, 높은 수익을 유지하기 위해 그러한 회사는 배당금이나 주식 환매를 통해 많은 자본을 흘려야 했습니다. 그들의 주주들은 모든 수입을 이러한 예외적인 사업이 벌어들인 막대한 수익으로 재투자할 수 있었다면 훨씬 더 나아졌을 것입니다. 그러나 기업들은 이를 가능하게 할 만큼 충분한 고수익 기회를 제시할 수 없었습니다.

1988년 연례 편지

63년 동안 일반 시장은 배당금을 포함하여 연간 수익률이 10% 미만이었습니다. 즉, 모든 소득을 재투자했다면 1,000달러가 405,000달러로 늘어났을 것입니다. 그러나 20%의 수익률은 9,700만 달러를 생산했을 것입니다. 그것은 아마도 호기심을 불러일으킬 수 있는 통계적으로 유의미한 차이로 우리를 공격합니다.

1992년 연례 편지

적절하든 그렇지 않든 "가치 투자"라는 용어는 널리 사용됩니다. 일반적으로 장부가 대비 가격 비율이 낮고, 주가수익비율이 낮거나, 배당수익률이 높은 등의 속성을 가진 주식을 매수하는 것을 의미합니다. 불행히도, 그러한 특성이 결합되어 나타난다고 해도 투자자가 실제로 가치 있는 것을 위해 무언가를 구매하고 있으며 따라서 투자에서 가치를 획득한다는 원칙에 따라 실제로 운영하고 있는지 여부를 결정하는 것은 아닙니다. 이에 따라 반대 특성(장부가 대비 높은 가격 비율, 높은 가격 수익률, 낮은 배당 수익률)은 "가치" 구매와 결코 일치하지 않습니다.마찬가지로, 비즈니스 성장 자체는 가치에 대해 거의 알려주지 않습니다. 성장이 종종 가치에 긍정적인 영향을 미치며 때로는 놀라운 비율을 차지하는 것이 사실입니다. 그러나 그러한 효과는 확실하지 않습니다. 예를 들어, 투자자들은 무익한(또는 더 나쁜) 성장을 위한 자금을 조달하기 위해 정기적으로 국내 항공 사업에 돈을 쏟아 부었습니다. 이 투자자들에게 Orville이 Kitty Hawk에서 시작하지 못했다면 훨씬 나았을 것입니다. 산업이 성장할수록 소유주에게는 재앙이 더 커집니다.

1993년 연례 편지

역사에서 교훈을 추가하겠습니다. 코카콜라는 1919년에 주당 40달러에 상장되었습니다. 1920년 말까지 코카콜라의 미래 전망을 냉정하게 재평가한 시장은 주가를 50% 이상 하락한 19.50달러까지 내렸습니다. 1993년 말에 배당금을 재투자한 그 1주의 가치는 210만 달러가 넘었습니다. Ben Graham이 말했듯이 "시장은 지능이나 정서적 안정이 아닌 돈만 있으면 되는 유권자 등록 테스트를 반영하는 단기적으로 투표 기계이지만 장기적으로 시장은 무게를 다는 기계입니다. "

1999년 연례 편지

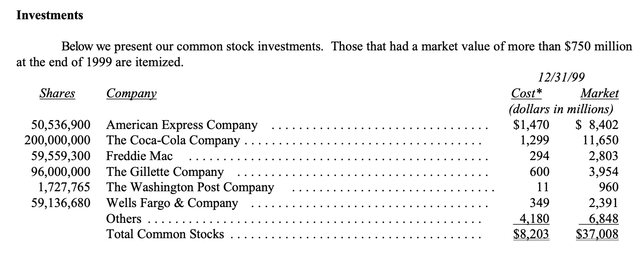

다시 한 번, 배당금에 대한 이야기는 거의 없지만 수십 년 동안 이어진 Blue Chips 주식의 대규모 장기 미실현 이익을 확인하십시오.

2000년 연례 편지

배당 수익률, 이익 또는 장부 가치에 대한 가격의 비율, 심지어 성장률과 같은 일반적인 척도는 비즈니스에 들어오고 나가는 현금 흐름의 금액과 시기에 대한 단서를 제공하는 정도를 제외하고는 가치 평가와 아무 관련이 없습니다. 실제로, 프로젝트나 기업의 초기에 자산이 나중에 창출할 현금의 할인 가치를 초과하는 현금 투입이 필요한 경우 성장은 가치를 파괴할 수 있습니다. "성장"과 "가치" 스타일을 대조적인 투자 접근 방식으로 가볍게 언급하는 시장 논평가와 투자 운용사는 그들의 교양이 아니라 무지를 드러내고 있습니다. 성장은 단순히 가치 방정식에서 구성 요소 일반적으로 플러스, 때로는 마이너스 입니다.

2008년 연례 편지

유틸리티 사업에서 우리는 서비스 영역의 요구 사항을 충족하기 위해 수입을 모두 지출하고 일부를 지출합니다. 실제로 MidAmerican은 2000년 초 Berkshire가 회사를 인수한 이후 배당금을 지급하지 않았습니다. 대신 수익은 고객이 필요로 하고 받을 자격이 있는 유틸리티 시스템을 개발하는 데 재투자되었습니다. 그 대가로 우리는 우리가 투자한 막대한 금액에 대해 공정한 수익을 얻을 수 있었습니다. 모든 관련자에게 훌륭한 파트너십입니다.

2010년 연례 편지

우리가 보유한 다른 회사들도 배당금을 늘릴 것입니다. 코카콜라는 우리가 주식을 구매한 다음 해인 1995년에 8,800만 달러를 지불했습니다. 그 이후로 매년 코카콜라는 배당금을 늘렸습니다. 2011년에 우리는 코카콜라로부터 3억 7,600만 달러를 받을 것이 거의 확실합니다. 이는 작년보다 2,400만 달러 증가한 것입니다. 10년 이내에 3억 7,600만 달러가 두 배로 늘어날 것으로 예상합니다. 그 기간이 끝날 무렵, 나는 코카콜라의 연간 수입에서 우리의 몫이 우리가 투자에 대해 지불한 금액의 100%를 초과하는 것을 보고 놀라지 않을 것입니다. 시간은 멋진 사업의 친구입니다.

2011년 연례 편지

기존의 금 재고를 감안할 때 엄청난 가치 평가를 넘어서 현재 가격은 오늘날의 연간 금 생산량을 약 1,600억 달러로 만듭니다. 보석 및 산업 사용자, 겁에 질린 개인 또는 투기꾼이든 구매자는 현재 가격에서 균형을 유지하기 위해 이 추가 공급을 지속적으로 흡수해야 합니다.

지금부터 1세기 후에는 4억 에이커의 농지가 엄청난 양의 옥수수, 밀, 목화 및 기타 작물을 생산할 것이며 통화가 무엇이든 간에 계속해서 그 귀중한 현상금을 생산할 것입니다. Exxon Mobil은 아마도 소유주에게 수조 달러의 배당금을 제공했을 것이며 수조 달러 이상의 자산을 보유하게 될 것입니다(그리고 16개의 Exxon이 있음을 기억하십시오). 170,000톤의 금은 크기가 변하지 않고 여전히 아무것도 생산할 수 없습니다. 큐브를 애무할 수 있지만 응답하지 않습니다.

2012년 연례 편지

1984년 이후 배당금에 대한 가장 광범위한 언급....

그리고 그것은 우리에게 배당금을 가져다줍니다. 여기서 우리는 몇 가지 가정을 하고 약간의 수학을 사용해야 합니다. 숫자는 주의 깊게 읽어야 하지만 배당금의 경우와 반대하는 경우를 이해하는 데 필수적입니다. 그러니 저와 함께 참으세요.

우리는 당신과 내가 2백만 달러의 순자산을 가진 기업의 동등한 소유자라고 가정하는 것으로 시작하겠습니다. 비즈니스는 유형 순자산($240,000)으로 12%의 수익을 올리며 재투자된 수익으로 동일한 12%의 수익을 올릴 것으로 합리적으로 기대할 수 있습니다. 더욱이, 항상 순자산의 125%에 우리 사업을 매수하고자 하는 외부인이 있습니다. 따라서 우리 각자가 소유한 자산의 가치는 현재 125만 달러입니다.

우리 두 주주가 회사 연간 수익의 1/3을 받고 3분의 2가 재투자되기를 원합니다. 그 계획은 현재 소득과 자본 성장 모두에 대한 요구 사항의 균형을 잘 맞출 것이라고 생각합니다. 따라서 귀하는 현재 수입 중 $80,000를 지불하고 비즈니스의 미래 수입을 늘리기 위해 $160,000를 유지하도록 제안합니다. 첫해에 배당금은 $40,000이 될 것이며 수입이 증가하고 1/3의 지불금이 유지됨에 따라 배당금도 마찬가지입니다. 전체적으로 배당금과 주식 가치는 매년 8% 증가할 것입니다(순자산으로 벌어들인 12%에서 지불한 순자산의 4%를 차감).

10년 후 우리 회사의 순자산은 4,317,850달러(원래 200만 달러의 복리 8%)가 되며 다가오는 해의 배당금은 86,357달러가 됩니다. 우리 각자는 $2,698,656(회사 순자산 절반의 125%) 가치가 있는 주식을 갖게 됩니다. 그리고 우리는 배당금과 주식 가치가 매년 8%씩 계속 성장하면서 영원히 행복하게 살 것입니다.

그러나 우리를 더 행복하게 만드는 대안이 있습니다. 이 시나리오에서 우리는 모든 수익을 회사에 남겨두고 각자가 매년 우리 주식의 3.2%를 판매합니다. 주식은 장부가의 125%로 판매되기 때문에 이 접근 방식은 처음에 동일한 $40,000의 현금을 생산할 것이며, 그 금액은 매년 증가할 것입니다. 이 옵션을 "매각" 접근 방식이라고 합니다.

이 "매각" 시나리오에서 우리 회사의 순자산은 10년 후 $6,211,696로 증가합니다(2백만 달러는 12%로 복리). 우리는 매년 주식을 판매할 것이기 때문에 소유 비율은 줄어들었고 10년 후에는 각각 36.12%의 사업 지분을 소유하게 됩니다. 그럼에도 불구하고 그 당시 회사의 순 가치에 대한 귀하의 지분은 $2,243,540입니다. 그리고 기억하십시오. 우리 각자에게 귀속되는 순자산 1달러는 1.25달러에 팔 수 있습니다. 따라서 나머지 주식의 시장 가치는 $2,804,425가 되며, 이는 우리가 배당금 방식을 따랐을 경우 주식 가치보다 약 4% 더 높습니다.

또한 매도 정책으로 인한 연간 현금 수입은 배당 시나리오에서 받은 것보다 4% 더 많이 발생합니다. 짜잔! - 연간 지출할 현금이 더 많고 자본 가치가 더 높아집니다.

물론 이 계산에서는 가상의 회사가 순자산으로 연간 평균 12%의 수익을 올릴 수 있고 주주가 장부가의 평균 125%에 자신의 주식을 매각할 수 있다고 가정합니다. 그 시점까지 S&P 500은 순자산의 12%를 훨씬 넘는 수익을 올리고 해당 순자산의 125%를 훨씬 넘는 가격에 판매합니다. 두 가지 가정 모두 Berkshire에 합리적으로 보이지만 확실하지는 않습니다.

또한 플러스 측면에서 가정을 초과할 가능성도 있습니다. 그렇다면 매도 정책에 대한 주장은 더욱 강력해진다. 버크셔의 역사를 통틀어 반복되지 않을 것이라는 사실은 인정하지만 매도 정책은 배당 정책보다 극적으로 우수한 주주들에게 결과를 가져다주었을 것입니다.

2013년 연례 편지

4대 기업(Coca Cola, American Express, International Business Machines, Wells Fargo & Co.).

이 4개 회사가 보유하고 있는 수익은 종종 자신의 주식을 환매하는 데 사용됩니다(미래 수익에 대한 우리의 몫을 높이는 움직임). 이 모든 것이 우리로 하여금 이 4명의 피투자자의 주당 이익이 시간이 지남에 따라 상당히 증가할 것으로 예상하게 합니다. 그렇게 한다면 버크셔에 대한 배당금이 증가할 것이며, 더욱 중요한 것은 우리의 미실현 자본 이득도 증가할 것입니다. ( 4건의 미실현 이익은 이미 연말에 390억 달러에 달했다. )

2014년 연례 편지

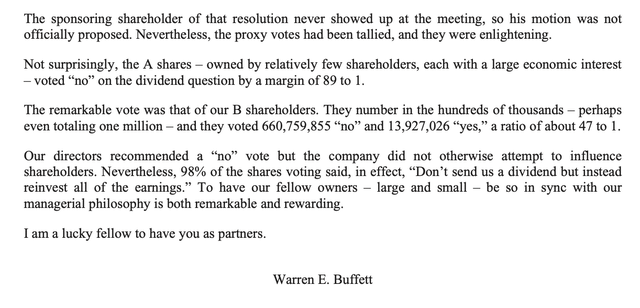

주주는 배당금 지급에 대해 투표합니다.

2016년 연례 편지

이 투자 섹션을 떠나기 전에 배당금과 세금에 대한 몇 가지 교육적인 말을 하겠습니다. 버크셔는 대부분의 기업과 마찬가지로 1달러의 자본 이득보다 1달러의 배당금에서 훨씬 더 많은 이익을 얻습니다. 이는 자본 이득을 세금 우대 수익으로 가는 경로로 생각하는 데 익숙한 주주들을 놀라게 할 것입니다.

하지만 여기에 기업 수학이 있습니다. 기업이 실현하는 자본 이득의 1달러마다 35센트의 연방 소득세(종종 주 소득세도 포함)가 수반됩니다. 그러나 내국법인으로부터 받는 배당금에 대한 세금은 수령인의 지위에 따라 세율이 다르지만 지속적으로 낮습니다.

모회사인 Berkshire Hathaway를 설명하는 비보험 회사의 경우 연방 세율은 실제로 받은 배당금 1달러당 101⁄2센트입니다. 또한 피투자자의 20% 이상을 소유한 비보험 회사는 배당금 1달러당 7센트의 세금을 납부해야 합니다. 예를 들어, 이 비율은 모회사가 모두 보유한 Kraft Heinz의 지분 27%에서 우리가 받는 상당한 배당금에 적용됩니다. (배당에 대한 법인세가 낮은 이유는 배당금을 지급하는 피투자자가 분배되는 이익에 대해 이미 자신의 법인세를 납부했기 때문입니다.)

Berkshire의 보험 자회사는 배당금에 대해 비보험 회사에 적용되는 것보다 다소 높은 세율을 지불하지만 여전히 자본 이득에 도달하는 35%보다 훨씬 낮습니다. 재산/재해 회사는 대부분의 배당금에 대해 약 14%의 세금을 납부해야 합니다. 그러나 미국 기반 피투자자의 20% 이상을 소유하면 세율이 약 11%로 떨어집니다.

2019년 연례 편지

Berkshire Hathaway는 현재 Walter Scott, Jr. 및 Greg Abel과 협력하여 BHE의 91%를 소유하고 있습니다. BH는 우리가 인수한 이후로 Berkshire Hathaway에게 배당금을 지급한 적이 없으며 몇 년 동안 280억 달러의 수익을 유지했습니다. 이러한 패턴은 회사가 관례적으로 큰 배당금을 지불하는 유틸리티 분야에서 이상치입니다. 때로는 수익의 80%에 도달하거나 심지어 초과하기도 합니다. 우리의 견해: 더 많이 투자할수록 더 좋아합니다.

2020년 연례 편지

Berkshire는 2010년 초 BNSF를 인수했습니다. 우리가 인수한 이후로 철도는 고정 자산에 410억 달러를 투자했으며, 이는 감가상각비를 초과하는 지출 200억 달러입니다. 철도는 사막에서 산에 이르기까지 모든 형태의 지형을 만나는 동안 극한의 추위와 더위 모두에서 안정적으로 작동해야 하는 1마일 길이의 기차를 특징으로 하는 야외 스포츠입니다. 대규모 홍수가 주기적으로 발생합니다. BNSF는 28개 주에 걸쳐 23,000마일의 트랙을 소유하고 있으며 광대한 시스템 전체에서 안전과 서비스를 극대화하기 위해 필요한 모든 비용을 지출해야 합니다.

그럼에도 불구하고 BNSF는 버크셔에 상당한 배당금(총 418억 달러)을 지불했습니다. 그러나 철도는 사업의 필요를 충족하고 약 20억 달러의 현금 잔고를 유지한 후 남은 금액만 지불합니다. 이 보수적인 정책은 BNSF가 Berkshire의 부채 보증과 무관하게 낮은 이율로 차입할 수 있도록 합니다.

BNSF에 대한 추가 정보: 작년에 CEO인 Carl Ice와 그의 두 번째인 Katie Farmer는 심각한 비즈니스 침체를 헤쳐 나가면서 비용을 통제하는 데 탁월한 일을 했습니다. 운송되는 상품의 양이 7% 감소했음에도 불구하고 두 제품은 실제로 BNSF의 이윤을 2.9% 포인트 증가시켰습니다. 칼은 오랫동안 계획한 대로 연말에 은퇴하고 케이티가 CEO로 취임했습니다. 당신의 철도는 좋은 손에 있습니다.

'펌-이슈' 카테고리의 다른 글

| 중국의 주요 경기 하락 원인은 정부의 유동성 축소. 버블을 잡겠다는 중국 정부 (0) | 2021.10.19 |

|---|---|

| 2021 할리우드 파업 결과 : 임금, 연금 인상, 휴식시간 확대, 식사 제공 등 (0) | 2021.10.19 |

| 경찰은 회사원일 뿐이라며 스스로 고백하는 한 경찰 (0) | 2021.10.19 |

| 이재명 국정감사서 "흐흐흐" "큭큭큭" 비웃음에 대한 댓글 반응 (0) | 2021.10.19 |

| 진중권이 알려주는 좌파 블랙리스트, 우파 블랙리스트의 차이 (0) | 2021.10.18 |