Inflation will also fall in line with a sharp rate hike, 2022 or 2023 seconds, and a global economic decline.

February 2022. There is a theory of an economic downturn caused by global inflation.

Global inflation has several causes, including expanding influence on Russia, a raw material powerhouse, due to Corona supply bottlenecks, green inflation, and green inflation, and overuse of power, rising wages, strengthening fiscal spending, late tightening monetary policy, and supplying historical liquidity.

Leftists say interest rate hikes, cuts, and liquidity supply have little impact on inflation, but looking at inflation in each global country, it is clear how much of an ideological economics that ignores reality is.

However, personally, by the time the U.S. stock market tilts or the end of winter's influence,

In other words, I think inflation will be under considerable pressure to reduce in part by mid-2022, or by the end of the year at the latest.

The first reason is oil prices. It is certainly true that oil prices are high, and it is true that they are not in line with the decline in other raw materials. However, personally, there may be problems such as other supply chain congestion and already prevalent liquidity, but I think that at least after the winter heating season, there will be some downward pressure. As a result of the survey, there is no 100% evidence that oil prices rise at the end of each year. However, it is correct to say that this case is considered part of the cause rather than the main cause, as the circumstances of global supply congestion overlap at the same time.

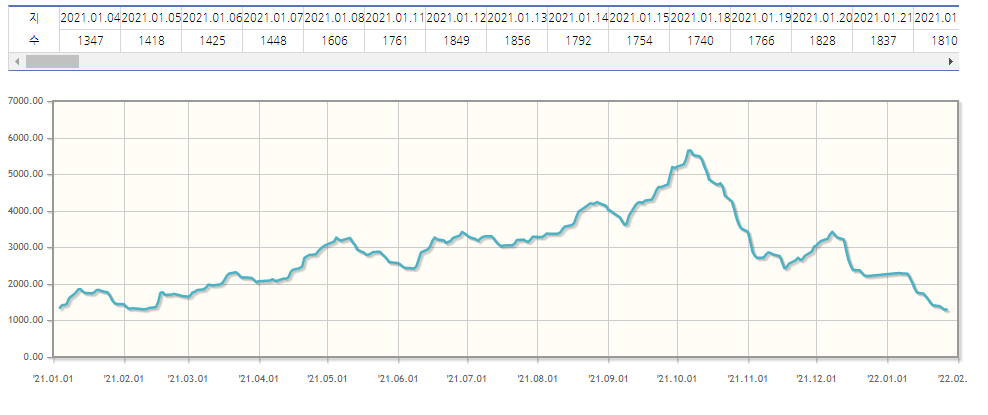

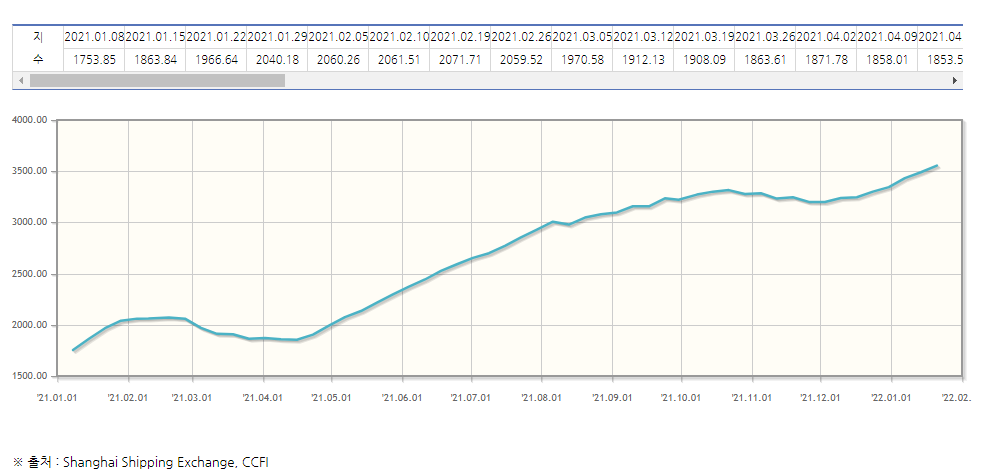

The second reason is shipping charges. Not all shipping rates are falling. BDI is the only one that clearly appears to be falling. However, I think that such a clear decline in fares will only affect other fares with a time difference.

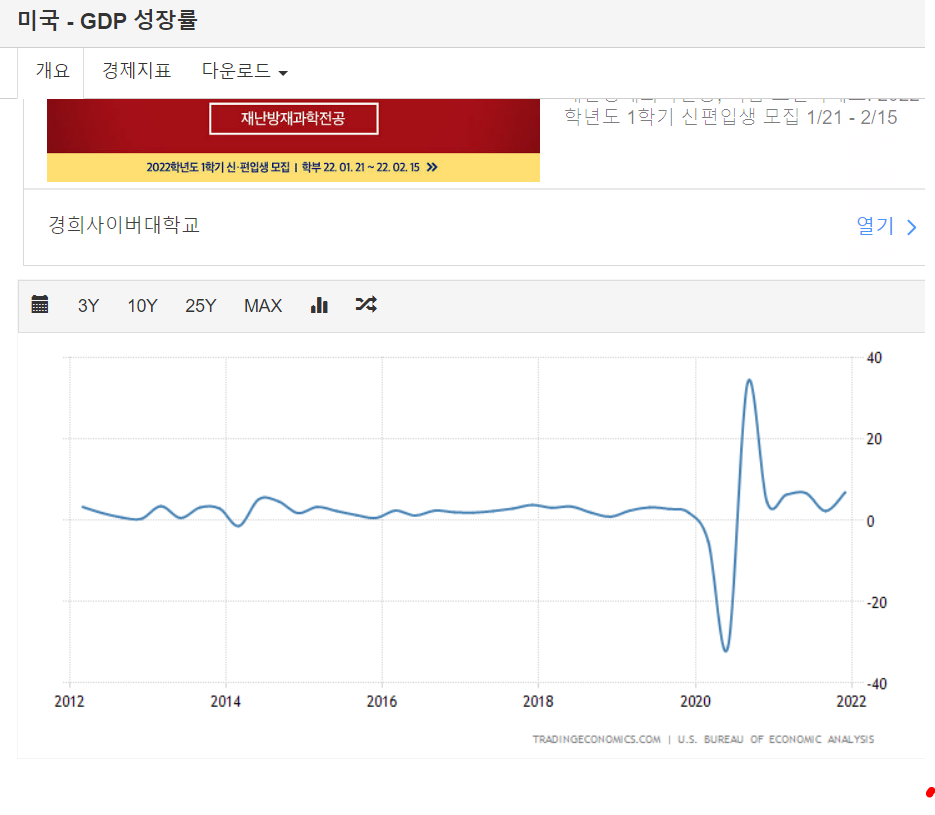

The third reason is the global game peak-out. In general, the term cycle means future growth potential. For example, regardless of the current high economic growth rate in the stock market, this bull market can only be formed when the next economic growth rate is high. The same is true of the economic cycle. So far, economic growth has been high, but on the contrary, the decline in GDP growth in most countries around the world is noticeable. Rather than seeing it as an economic downturn right now, the base effect of COVID-19 -> the contribution effect of COVID-19 -> the repetition of the basis according to the normalization process. It would be right to think that. However, in the process, the amplitude only decreases little by little. In other words, in the current cycle, downward pressure is generated due to the corona contribution effect. The economic growth rate will never be smashed as much as the low point of Corona, but at least as the high point was high, growth will fall far short of market expectations.

The fourth reason is the Fed's change of direction. Since October last year, I thought it was possible to settle the economy without being hampered by inflation only when I risk my life to catch inflation, put out my position, raise interest rates, and reduce liquidity. Regardless of the method, some countries, including China, began tightening first, while Moon Jae In, Janet Yellen, Powell, and left-wing economists denied inflation, but inflation eventually soared. In this situation, the Fed, which has already been late, is planning a sharp quantitative tightening. Although accurate figures cannot be predicted by civilians, such as tapering in 2022 and the start of interest rate hikes in 2023. It is completely different from the existing slow stance. As a result, market interest rates will rise sharply, and the capital and real markets will also fall rapidly as soon as they reach a critical point, whether U.S. or Korean bonds. However, I think there will be a time difference in it. For example, in the case of Korean bonds, the overall high point is 2.7 and is currently 2.5 level. Since the potential growth rate has been lowered, it cannot be considered the same as the previous high point, and it is presumed that there are not many left at the high point, even considering the effects of inflation. However, in the case of the U.S., of course, government bonds will rise sharply, but I don't think the economy itself will be ruined right now, at least so far from the previous high of 3%. They ask what the capital market and the economy have to do with it, but I think the real economy in society is not blowing wind into the capital market, but rather blowing wind that affects the real economy. Even when looking at the actual proportion of the monetary market, the distribution proportion of the capital market is overwhelming than the distribution proportion of the real market.

급격한 금리 인상, 2022 혹은 2023초, 글로벌 경기 하락과 함께 인플레이션 역시 동조하락 할 것

2022 2월. 글로벌 인플레이션으로 인한 경기 침체론이 나오고 있다

글로벌 인플레이션의 원인은 코로나 공급 병목, 그린플레이션, 그린플레이션으로 인한 원자재 강국 러시아의 영향력 확대와 갑질, 임금 상승, 연쇄 인플레이션, 재정지출 강화, 통화정책의 늦은 긴축, 역사적 유동성 공급 등 여러가지 원인이 있다

좌익들은 현재 금리 인상과 인하, 유동성 공급이 인플레이션에 거의 영향을 미치지 않는다고 말하지만, 글로벌 각 국가들의 인플레이션을 보면, 그 말이 얼마나 현실을 외면한 이념경제학인 것인지는 명약관화하다.

다만 나는 개인적으로 미국 증시가 기울어질 즈음 혹은 겨울의 영향력이 끝날 즈음

즉. 2022년 중순 경, 혹은 늦어도 말경이 되면 인플레이션은 일정부분 상당히 강력한 축소 압력을 받게 될 것이라고 생각한다.

그 첫번째 이유는 바로 유가. 유가가 높은 것은 분명히 사실이고, 다른 원자재 하락과 동조하지 않고 임음도 사실이다. 다만 개인적으로는 다른 공급망 적체, 이미 만연한 유동성 등의 문제가 있겠지만, 적어도 겨울 난방 시즌이 끝나면 일정 부분 하락 압력을 받을 것이라는 생각이다. 조사 결과 매년 말경에 유가가 상승한다는 100% 증거는 없다. 다만 이번 사례는 글로벌 공급 적체라는 사정이 동시에 겹쳐 있는 만큼, 주요 원인이라기보다 원인의 일부로써 생각하고 있다고 봄이 옳다.

두번째 이유는 해운 운임. 모든 해운 운임이 하락중인 것은 아니다. 명백히 하락으로 보이는 것은 BDI 뿐이다. 하지만 이렇게까지 명백한 운임의 하락은 다른 운임에게도 시차의 차이가 있을 뿐, 영향을 미칠 것이라는 생각이다.

세 번째 이유는 글로벌 경기 피크아웃. 일반적으로 사이클이라 함은 미래성장성을 의미한다. 예를 들어 증시에서는 지금 현재 경제 성장률이 높다는 것과 관계없이, 다음 경제 성장률이 높아야지만이 불마켓이 형성될 수 있다. 경제 사이클도 마찬가지다. 이제까지는 경제 성장률이 높았지만, 반대로 글로벌 대다수의 국가들이 GDP성장률의 하락반전이 눈에 띈다. 지금 당장 경제 침체라고 보기보다는, 코로나 기저효과->코로나 기고효과->정상화 과정에 따른 기저기고 반복. 이라고 생각함이 옳을 것이다. 다만 그 과정에서 진폭이 조금씩 줄어들 뿐이다. 다시 말하자면 현재 사이클에서는 코로나 기고효과에 따른 하방압력이 발생하고 있는 것이다. 코로나 저점만큼 경제 성장률이 박살날 일은 없겠지만, 적어도 고점이 높았던 만큼 시장의 기대치에 비해 성장은 크게 못미칠수밖에 없다.

네 번째 이유는 연준의 방향성 전환. 나는 작년 10월경부터, 인플레이션을 잡기 위해 목숨 걸고, 직을 내놓고 금리 인상 및 유동성 축소를 해야지만이 인플레이션에 저해받지 않는 경기 안착이 가능하다고 생각했다. 방식과는 관계없이 중국을 포함한 일부 국가가 먼저 긴축을 시작했고, 문재인, 재닛 옐런, 파월, 좌익 경제학자들 등은 인플레이션을 부정했지만 결국 인플레이션은 폭등했다. 이 같은 상황에서 이미 늦어버린 연준은 급격한 양적 긴축을 예정하고 있다. 정확한 수치는 민간인이 예측할 수 없지만, 2022년 테이퍼링, 2023년 금리인상 시작 등. 기존의 느릿한 스탠스와는 전혀 각이 다르다. 이에 시중 금리는 급격히 상승할 것이고, 미국채든 한국채든 임계점에 달하는 순간 빠르게 자본시장과 실물시장 역시 하락할 것이다. 다만 그것에는 시차가 있을 것이라는 것이 내 생각이다. 예를 들어 한국채의 경우 전고점이 2.7 수준이고, 현재 2.5 수준이다. 잠재성장률이 낮아졌기 때문에 전고점과 동일하다 생각할 수 없고, 인플레이션 등의 영향을 감안하더라도 고점에서 그리 많이 남지 않았다는 것은 추정 가능하다. 다만 미국의 경우 물론 국채가 급격히 상승하겠지만, 적어도 아직까지는 전고점 3%에 한참 멀은 1.8 수준이기때문에 지금 당장 경기 자체가 망가질 것이라고 생각하지는 않는다. 자본시장과 경기가 무슨 상관이냐고 묻지만, 나는 현재 사회에는 실물경기가 자본시장에 바람을 불어넣는다기보다, 자본시장이 실물경기에 영향을 미치는 바람을 불어넣는다고 생각하고 있다. 실제 통화시장의 비중을 보아도, 실물시장의 유통비중보다 자본시장의 유통비중이 압도적이다.

공급발 인플레 공포…경기침체 동반땐 최악 - 파이낸셜뉴스

https://www.fnnews.com/news/202201201558285035

미국 경제성장률 전망 줄하향...인플레 잡다 경기 침체 올 수도 | 아주경제

https://www.ajunews.com/view/20220117173915407#PL2

아인혼 백약이 무효…인플레가 경기 침체 유발할 것 | 한경닷컴

https://www.hankyung.com/finance/article/202201276839i

[홍석만의 경제 매뉴얼] 인플레이션과 중앙은행의 딜레마 < 홍석만의 경제 매뉴얼 < 경제 < 홍석만 참세상연구소 연구실장 - 미디어오늘

http://www.mediatoday.co.kr/news/articleView.html?idxno=301438

[韓경제, S와 싸워라]① 인플레·저성장의 협공…정책發 블랙스완 가능성은 - 조선비즈

https://biz.chosun.com/policy/policy_sub/2022/01/03/A3U3QWKT45G6FLSYKQVHUYD2LM/

[뉴스Insight] 한은 또 금리인상? + 인플레! = 글로벌 퍼펙트 스톰 속 한국경제 大위기온다 - 매일신문

https://news.imaeil.com/page/view/2022011115550975096